Teorija ir praktika

NEMOKUMO IR BANKROTO SAMPRATA

Nuolat augant ekonomikai, didėjant atsiskaitymams su atidėjimu, kreditoriaus interesų apsaugojimas nuo nemokaus skolininko buvo, yra ir bus svarbus ekonominis ir teisinis aspektas. Nuolat progresuojantis gyvenimo būdas tik didina skolinimąsi tiek tarp juridinių, tiek tarp fizinių asmenų, todėl kreditoriaus interesų apsauga yra svarbus skolinimosi sistemos elementas.

Žodis „bankrotas“ kilęs iš italų „banka rota“, reiškiantis kad prekybininkams, kurie negalėjo atsiskaityti, sudaužydavo prekybos vietą. Žvelgiant į istoriją, senovės žmonių mąstymu, vienintelis turtas, kurį turėjo nesugebantis atsiskaityti skolininkas, buvo žmogaus darbingumas, todėl buvo taikomas skolininko pavergimas.

Dovydas Gečas (1929) apibrėždamas bankroto terminą atskirai išskiria „neišsigalėjimo“ sąvoką, ir teigia, kad šių sąvokų atskyrimas būtinas teorijai ir praktikai. Tik neišsigalintis skolininkas gali būti pripažintas subankrutavusiu, bet ne kiekvienas neišsigalintis skolininkas laikomas bankrutavusiu. Autoriaus nuomone, bankrotas yra tam tikri neišsigalinčio skolininko veiksmai, kurie yra baudžiami, o pats bankrotas yra dviejų rūšių: paprastas ir piktos valios: paprastojo bankroto esmė glūdi bankrutuojančio asmens turto išeikvojime ar nerūpestingume, o piktos valios bankroto esmė yra klasta ir tyčia.

Šiuo metu į bankrotą nėra žiūrimą būtinai kaip į nusikaltimą. 20 amžiuje sparčiai augant ekonomikai ir ribotos civilinės atsakomybės asmenų augimui, vertinant dabartinę praktiką ir liberalų požiūrį į vykstančius procesus, į bankrotą žiūrima kaip į natūralų procesą. Šiuos pokyčius sąlygojo privataus sektoriaus verslo augimas. Verslo atstovai teigia, kad jie ir taip rizikuoja savo kapitalu kurdami verslą, ir dar už tai, kad prisiimdami atitinkama riziką, kurdami darbo vietas, mokėdami atlyginimus ir mokesčius, jie po to gali atsidurti kaltinamųjų suole yra absurdiška. Ši praktika žinoma egzistuoja, ir verslas realiai prisiima tam tikrą riziką. Sukurta ir šiuo metu veikianti bankroto sistema skirta suteikti fiziniam ar juridiniam asmeniui galimybę reorganizuoti savo finansinius reikalus arba, jei negalima reorganizuoti, skirstyti skolininko turtą tarp kreditorių. Tačiau nesąžiningiems verslininkams bankroto procedūrų įvedimas suteikė manipuliavimo įrankį ir galimybę užsidirbti iš nesąžiningumo.

Šiuo metu tiek įvairius autoriai, tiek Lietuvos įstatyminė bazė, apibrėžiant bankroto sąvoką naudoja du pagrindinius terminus, tai „nemokumas“ ir „bankrotas“. Matome, kad terminą „neišsigalėjimas“ pakeitė terminas „nemokumas“, nors kitose valstybėse kalbant apie skolininko negalimumą atsiskaityti, tiek literatūroje, tiek įstatyminėse formuluotėse, dar sutinkamas būtent „neišsigalėjimo“ terminas.

Vieną paprasčiausių ir aiškiausiai suprantamų nemokios įmonės apibrėžimą pateikia profesorius Harlan. D. Platt. Pagal šį autorių, įmonė tampa nemoki, kai jos finansiniai įsipareigojimai viršija įmonės turto rinkos vertę (Saulius Grigaravičius, 2003). Iš esmės autoriaus nuomone, šis apibrėžimas yra teisingas, tačiau nėra pakankamai aiškus arba gali būti sudėtingai nustatomas ar įvairiai interpretuojamas, kadangi nemokios įmonės turto rinkos vertė dažnai gali būti nežinoma, ją gali būti sudėtinga nustatyti (įvertinti) arba tokia įmonė (ar jos turtas) apskritai gali neturėti jokios vertės rinkoje. Todėl, siekiant supaprastinti šią problemą, dažnai naudojamas aiškesnis bei konkretesnis nemokios įmonės apibrėžimas: nemoki įmonė – tai įmonė, kurios finansiniai įsipareigojimai viršija jos turto balansinę vertę. (Saulius Grigaravičius, 2003, 8p.). Tyrimai rodo, kad tokia autoriaus nuomonė nėra pakankamai pagrįsta, nes balansas nėra pirminis informacijos šaltinis, o tik finansinė ataskaita, o kas svarbiausia, kad ši ataskaita sudaryta šališkai. Dažnai praktikoje įmones stengiasi apeiti arba nepasyti nacionalinių arba tarptautinių apskaitos standartų nuostatų ir dirbtinai pagrąžinti balansą, tam kad įmonė patraukliau atrodytų bankams, lizingo bendrovės, kreditoriams. Kas svarbiausia, bankroto atveju, kreditorius mažiau domina tai, koks turtas ir kokiomis vertėmis įrašytas į balansą, bet labiau domina tai, kiek jie realiai galės gauti lėšų realizavę šį turtą (tikroji rinkos kaina), t.y. kokia apimtimi galės patenkinti savo kreditorinius reikalavimus.

Lietuvos teismų praktika taip pat formuoja vieninga nuomone, kad nustatant nemokumo momentą ir faktą, reikia atsižvelgti būtent į tikrąjį įmonės turtą, o ne į balansinį. Nemokumas yra ekonominė įmonės būklė, kuri nustatoma pagal tai, ar įmonė atsiskaito su kreditoriais ir ar ji yra ekonomiškai pajėgi atsiskaityti. Tam, kad būtų galima konstatuoti įmonės nemokumą, nebūtina, kad įmonei būtų iškelta bankroto byla, nes bankroto bylos iškėlimas, esant ekonominio nemokumo padėčiai, yra teisinis nemokumo būklės pripažinimas ir atitinkamų procedūrų vykdymas. Nemokumas nustatomas įvertinus įmonės atsiskaitymų vykdymą ir jos balanse nurodytą turto ir įsipareigojimų santykį. Jeigu asmuo neatsiskaito su kreditoriais arba neturi turto, kurio verte pakankamai būtų padengtas įsipareigojimų vykdymas, tai jo ekonominė padėtis gali būti vertinama kaip nemokumas. Vadovaujantis ĮBĮ (2018) 2 straipsnio 8 dalyje pateiktu įmonės nemokumo sąvokos apibrėžimu, viena iš sąlygų, turinčių teisinę reikšmę sprendžiant dėl įmonės mokumo – tai į įmonės balansą įrašyto turto vertė. Šis įmonės finansinę būklę apibūdinantis rodiklis nustatomas vertinant ne įmonės balanse nurodytą turto vertę, bet į įmonės balansą įrašyto turto realią vertę. Įmonės balanso duomenimis apie įmonės turtą ir jo vertę galima remtis tik tuo atveju, kai nekyla abejonių dėl balanso duomenų patikimumo ir to, jog jame nurodyti duomenys atitinka realią atsakovo finansinę padėtį. Tokia teismų praktika formuojasi dėl to, kad šiuo metu Lietuvoje yra daug manipuliacijų, įrašant duomenis į finansines ataskaitas, tame tarpe ir turtą bei jo vertę į balanso duomenis. Paradoksalu, bet Valstybės Įmonė Registrų centas šiuo metu priima bet kokias finansines ataskaitas, tame tarpe ir su neigiamų nuosavu kapitalu bei įmonių metinius finansinių ataskaitų rinkinius be auditoriaus išvados tais atvejais, kai auditas buvo privalomas pagal LR finansinės atskaitomybės įstatymą.

Šiuo metu galiojančiame LR Juridinių asmenų nemokumo įstatyme juridinio asmens nemokumas (toliau – nemokumas) – juridinio asmens būsena, kai juridinis asmuo laiku negali vykdyti turtinių prievolių arba juridinio asmens įsipareigojimai viršija jo turto vertę.

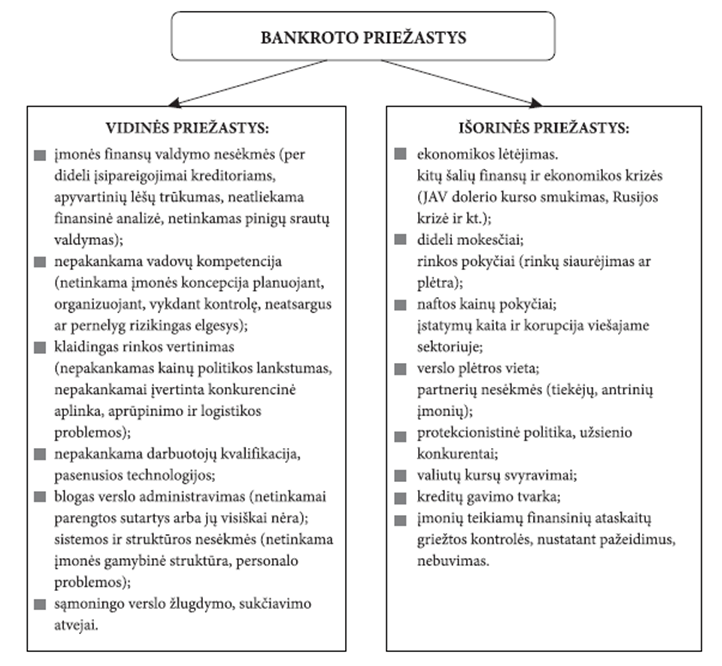

Bankroto veiksniai, kurie lemia įmonės bankrotą, gali būti vidiniai ir išoriniai. Vidiniai susiję su vadovybės valdymo klaidomis, o išorės nuo įmonės nepriklauso, tokie kaip infliacija, palūkanų pokyčiai, mokesčių tarifų pasikeitimai, minimalios algos reikalavimų pokyčiai. Išsivysčiusiose šalyse su stabilia ekonomine ir politine sistema, vieną trečdalį bankrotų lemia išorės veiksniai, ir du trečdaliai vidiniai.

Šaltinis Dovilė ir Neringa Slavinskaitė, 2014

1 pav. Įmonės bankroto priežastys.

Remiantis Kembridžo žodyno (2014) pateiktu apibrėžimu, bankrotas – tai teismo sprendimu, fizinio arba juridinio asmens pripažintas negalėjimas padengti savo skolų. Čia esminis aspektas yra tesimo sprendimas, t.y. įmonė nėra laikoma bankrutuojančia arba bankrutavusia, kol nėra atitinkamo teismo sprendimo. Tai sutampa ir su šiuo metu Lietuvoje galiojančia tvarka. J. Mackevičius ir D. Poškaitė (2011) bankrotą apibrėžia kaip nemokumo būseną, negalėjimą padengti skolas. Taigi šie autoriai išskiria nemokumą, kaip pagrindinį elementą. R. Sneiderės (2005) nuomone, bankrotas tai – nemokumo situacijos sprendimas, t. y. skolininko likvidavimas ir kreditoriaus reikalavimų padengimas. Šis apibrėžimas apima platesnį ekonominį požiūrį į bankroto sąvoką, nes visos ekonominės sistemos bendras tikslas yra pašalinti nemokų vienetą iš ekonominės sistemos, kadangi tokie asmenis stabdo ekonomiką. V. Mikuckienė (2008) apibrėždama bankrotą apibrėžia kaip nemokumo rūšį, už kurią gali grėsti baudžiamoji atsakomybė. Šios autorės apibrėžimo pagrindinis elementas yra atsakomybė. ChihFong Tsai (2009) apibrėždamas bankrotą išskiria veiklos tęstinumą kaip esminį elementą. Remiantis LR įmonių finansinės atskaitomybės įstatymu (2018), veiklos tęstinumo principas suprantamas kaip sąlygos, jog įmonės veiklos laikotarpis neribotas ir įmonės nenumatoma likviduoti.

Kiti autoriai pateikia labiau savo nuomonę į bankroto sąvoką, nei apibrėžimą. A. Valackienės (2005) nuomone, bankrotas – tai ne vien įmonės problema, tai makroekonominis reiškinys, nes jo pasekmės pasklinda už įmonės ribų ir lemia bendrą valstybės ekonomikos vystymosi raidą. S. Grigaravičiaus (2003), bankrotą apibūdina kaip verslo nesėkmės rezultatą. G. Žigienės (2011) nuomone, bankrotas – tai situacija, kurios siekia išvengti visi ūkio subjektai.

Apibendrinant autorių nuomones, teisės aktų leidėjų nuostatas ir teismo praktiką, galime teigti, kad nemokumas – tai įmonės finansinė būklė, kai visi įsipareigojimai viršija turto rinkos vertę. Bankrotas yra procesas skirtas sustabdyti tolimesnį nuostolių augimą ir turto sumažėjimą, užfiksuoti turimą turtą ir realius finansinius įsipareigojimus bankroto iškėlimo dienai, maksimaliai patenkinti kreditorių reikalavimus, minimizuoti jų žalą bei pašalinti nemokų asmenį iš rinkos, atlikus likvidavimo procedūrą.

TYČINIO BANKROTO SAMPRATA, POŽYMIAI IR ATSAKOMYBĖ

Tyčinis bankrotas – įmonės privedimas prie bankroto sąmoningai blogai valdant įmonę (veikimu, neveikimu) ir (arba) sudarant sandorius, kai buvo žinoma ar turėjo būti žinoma, jog jų sudarymas pažeidžia kreditorių teises ir (arba) teisėtus interesus. Tyčinis bankrotas yra:

• Įmonės privedimas prie bankroto sąmoningai blogai valdant įmonę (veikimu/neveikimu) (arba)

• Įmonės privedimas prie bankroto sudarant sandorius, kai buvo žinoma ar turėjo būti žinoma, kad jų sudarymas pažeidžia kreditorių teises ir (arba) teisėtus interesus (arba)

• Įmonės privedimas prie bankroto sąmoningai blogai valdant įmonę (veikimu, neveikimu) ir sudarant sandorius, kai buvo žinoma ar turėjo būti žinoma, kad jų sudarymas pažeidžia kreditorių teises ir (arba) teisėtus interesus.

Besikeičiant Įmonių bankroto įstatymo (2018) 2 str. 12 d. redakcijoms, tyčinio bankroto sąvoka iš esmės nesikeitė. Nors minėtoje normoje ir detalizuota, kad tyčiniu bankrotu laikomas sąmoningai blogas įmonės valdymas, taip pat ir įmonės privedimas prie bankroto sudarant kreditorių teises pažeidžiančius sandorius, tačiau toks reguliavimas savo esme atitiko iki 2013 m. spalio 1 d. galiojusio teisinio reguliavimo požymius, kaip jie buvo išaiškinti kasacinio teismo praktikoje. Esminis tyčinio bankroto elementas – įmonės privedimas prie bankroto sąmoningais veiksmais, todėl turi būti nustatytas ryšys tarp sąmoningai blogo įmonės valdymo ir įmonės nemokumo – jei nebūtų buvę sąmoningų į įmonės padėties bloginimą nukreiptų veiksmų, įmonė nebūtų tapusi nemoki. Tyčiniu bankrotu laikomi taip pat ir atvejai, kai faktiškai nemokioje įmonėje tyčiniais veiksmais dar labiau esmingai pabloginama įmonės turtinė padėtis, t. y. nėra ryšio tarp tyčinio blogo įmonės valdymo ir anksčiau atsiradusio nemokumo, bet yra ryšys tarp tyčinio blogo įmonės valdymo ir tolesnio nemokios įmonės padėties esminio pabloginimo.

LR Įmonių bankroto įstatymo (2018) 20 straipsniu įstatymų leidėjas nustatė bankroto kilimo požymius, kurių bent vienam esant, teismas gali pripažinti bankrotą tyčiniu.

Teismas gali pripažinti bankrotą tyčiniu šiais atvejais:

· savo iniciatyva;

· kreditoriaus (kreditorių) prašymu;

· administratoriaus prašymu.

LR juridinių asmenų nemokumo įstatymo (2019) 70 straipsnyje nustatyta, kad teismas pripažįsta bankrotą tyčiniu, jeigu nustato, kad juridinio asmens nemokumas kilo dėl sąmoningai blogo juridinio asmens valdymo (veikimu ir (ar) neveikimu) ir (ar) juridinio asmens vardu sudarytų sandorių, kai tapo žinoma ar turėjo būti žinoma, kad jų sudarymas pažeidžia kreditorių teises ir (arba) teisėtus interesus. Teismas, priimdamas nutartį dėl bankroto pripažinimo tyčiniu, be kita ko, gali atsižvelgti į šiuos požymius:

1) buvo sudaryti nuostolingi ar ekonomiškai nenaudingi juridiniam asmeniui sandoriai, įskaitant ir sandorius, susijusius su akcijų ar kito finansinio turto pirkimu, pardavimu ir (arba) perdavimu, ar priimti kiti nuostolingi ar ekonomiškai nenaudingi juridiniam asmeniui sprendimai;

2) turtas buvo parduotas mažesne negu rinkos kaina, turtas perleistas neatlygintinai, atsiskaitymas už turtą atidėtas juridiniam asmeniui ekonomiškai nenaudingam laikotarpiui ar su juridiniu asmeniu atsiskaityta veiklos nevykdančių juridinių asmenų ir (arba) juridinių asmenų, nepateikusių Juridinių asmenų registro tvarkytojui finansinių ataskaitų rinkinių, akcijomis;

3) kreditorių galimybės nukreipti išieškojimą į juridinio asmens skolininko turtą buvo apribotos arba panaikintos, nes juridinio asmens atsiskaitymai iki bankroto bylos iškėlimo buvo vykdomi pažeidžiant Civilinio kodekso 6.9301 straipsnyje nustatytą atsiskaitymų grynaisiais ir negrynaisiais pinigais eiliškumą;

4) juridinio asmens buhalterinė apskaita buvo tvarkoma apgaulingai ar aplaidžiai, Juridinių asmenų registro tvarkytojui nepateikti ar pateikti neteisingi finansinių ataskaitų rinkiniai ir (arba) mokesčių administratoriaus patikrinimo akte nustatytas mokesčių mokėjimo vengimas;

5) veikla ir (ar) turtas buvo perkelti į kitą juridinį asmenį, kai finansiniai įsipareigojimai ar jų dalis liko veiklą ir (ar) turtą perdavusiame juridiniame asmenyje.

Sprendžiant dėl įmonės bankroto pripažinimo tyčiniu, bankroto bylą iškėlusiam teismui būtina nustatyti ar bankrutuojančios įmonės sudarytais sandoriais bei kitokia šios įmonės veikla buvo nuosekliai ir kryptingai siekiama įmonės nemokumo. Įmonės administracijos vadovo, kaip juridinio asmens valdymo organo, santykis su juridiniu asmeniu yra specifinis – grindžiamas pasitikėjimu ir lojalumu. Civilinės atsakomybės prasme kaip vadovas gali būti vertinamas ne tik asmuo, kuris pagal įmonės dokumentus tuo metu ėjo įmonės vadovo pareigas (de jure vadovas), tačiau ir bet kuris kitas asmuo, jei nustatoma, kad įmonė veikė jo vadovaujama (de facto vadovas). Pripažinus, kad formaliai vadovu nepaskirtas asmuo sistemingai atliko funkcijas, kurias paprastai atlieka vadovas, jo atsakomybė už neteisėtais veiksmais įmonei padarytą žalą taikoma kaip de jure vadovui. Pagal kasacinio teismo praktiką de facto vadovas yra asmuo, kuris nėra paskirtas direktoriumi, bet nuolatos atlieka užduotis ir priima strateginius verslo sprendimus, būdingus šiai pozicijai. Taigi, kiekvienu konkrečiu atveju, sprendžiant dėl įmonės tyčinio bankroto, reikia įvertinti faktines aplinkybes, susijusias su įmonės veikla, tokios įmonės valdymo organų sprendimais, turinčiais tyčinio bankroto požymių.

Alberto Milinio ir Nerijaus Strikulio (2016) vertinimu iki šiuo metu galiojančių Įmonių bankroto įstatymo nuostatų įsigaliojimo, subjektams, kurie kreipdavosi į teismą su prašymu dėl įmonės bankroto pripažinimo tyčiniu, būdavo apsunkinta įrodinėjimo našta. Iki 2013 m. spalio 1 d. galiojusiose Įmonių bankroto įstatymo, priimto 2001 m. kovo 20 d., redakcijose tyčinio bankroto sąvoka buvo abstrakti. Kas yra tyčinis bankrotas, įstatymo leidėjas nebuvo detalizavęs ir buvo apsiribojęs tik už įmonės veiklą atsakingų asmenų tyčios fakto buvimo konstatavimu. Tyčinis bankrotas buvo suprantamas kaip įmonės privedimas prie bankroto tyčia, tos tyčios nedetalizuojant. Dar daugiau, iki 2013 m. spalio 1 dienos pakeitimų, įstatymų leidėjas Įmonių bankroto įstatyme buvo nustatęs tik bankroto administratoriaus pareigas, kurios atsirasdavo, jeigu įmonės bankrotas buvo pripažįstamas tyčiniu. Iki dabar galiojančios Įmonių bankroto įstatymo redakcijos, įstatymų leidėjas atliko tik du neesminius pakeitimus, kurie buvo daugiau procesinio, tačiau ne materialinio pobūdžio.

Tyčinio bankroto teorinius ir praktinius aspektus nagrinėjusiu Alberto Milinio ir Nerijaus Strikulio (2016) nuomone, ženklus įmonių bankrotų pripažinimo tyčiniais skaičiaus didėjimas iš esmės buvo susijęs su palengvinta įrodinėjimo našta subjektams, kurių iniciatyva ir buvo inicijuojamos bylos dėl bankroto pripažinimo tyčiniu. Nevertinant efektyvesnio tyčinio bankroto teisinio reglamentavimo iš esmės, tyčinio bankroto instituto taikymas civilinėje teisėje yra perteklinis jau vien dėl to, kad pati nutartis de facto nesukelia jokių teisinių padarinių. Teismui priėmus nutartį, kuria įmonės bankrotas buvo pripažintas tyčiniu, atsiranda dvi pasekmės, kurios yra daugiau procesinio pobūdžio. Visų pirma, bankroto administratoriui atsiranda pareiga patikrinti įmonės sudarytus sandorius per paskutiniųjų penkerių metų laikotarpį iki bankroto bylos iškėlimo ir nustačius priešingus įmonės veiklos tikslams sandorius, dėl jų pareikšti ieškinius teisme. Visų antra, teismas ne vėliau kaip kitą darbo dieną nuo nutarties pripažinti bankrotą tyčiniu įsiteisėjimo dienos šios nutarties kopiją pateikia prokurorui dėl ikiteisminio tyrimo pradėjimo.

Dėl ikiteisminio tyrimo iniciavimo. Praktikoje sutinkami atvejai, kad net kai bankroto administratorius įtaria tyčinį bankrotą ir kreipiasi į ikiteisminę įstaigą, ikiteisminis tyrimas ne visada inicijuojamas. LR BPK (2018) 2 straipsnis įpareigoja prokurorą bei ikiteisminio tyrimo pareigūnus reaguoti į kiekvieną informaciją apie galimai padarytą nusikalstamą veiką ir atlikti visus reikalingus proceso veiksmus bei priimti visus reikalingus proceso sprendimus, kad nusikalstama veika būtų atskleista, tačiau pradedant procesą turi būti įsitikinama, jog nėra priežasčių, dėl kurių procesas negali būti vykdomas. LR BPK (2018) 3 str. 1 d. 1 p. imperatyviai nustatyta, kad baudžiamasis procesas negali būti pradedamas, o pradėtas turi būti nutrauktas, jeigu nepadaryta veika, turinti nusikaltimo ar baudžiamojo nusižengimo požymių. Baudžiamosios teisės funkcijos įgyvendinamos imperatyviuoju metodu, todėl baudžiamųjų įstatymų draudimų ir sankcijų turi būti imamasi tik tada, kai kitomis teisinėmis priemonėmis apginti pažeistų teisinių normų neįmanoma. Baudžiamasis procesas turi prasmę tik tuomet, kai jį inicijuojant yra pagrįstai manoma, kad bus išaiškinta nusikalstama veika ir ją padariusiam asmeniui bus pritaikyta baudžiamajame įstatyme numatyta sankcija. LR BPK (2018) 168 str. 1 dalyje įtvirtinta nuostata suteikia galimybę prokurorui ar ikiteisminio tyrimo pareigūnui, prieš priimant procesinį sprendimą dėl ikiteisminio tyrimo pradėjimo, įvertinus pareiškime išdėstytus faktus bei turimus kitus duomenis, spręsti dėl papildomų veiksmų atlikimo būtinybės. Papildomi duomenys renkami ir pareiškimo patikslinimas atliekamas tuomet, kai skunde, pranešime ar pareiškime nenurodyta pakankamai duomenų apie faktines veiklos aplinkybes, kuriomis remiantis būtų galima priimti sprendimą dėl ikiteisminio tyrimo pradėjimo. Skunde ar pareiškime išdėstytų aplinkybių patikslinimas nėra imperatyvus baudžiamojo proceso įstatymo reikalavimas. Būtinų atlikti procesinių veiksmų apimtį nusprendžia pareiškimą nagrinėjantis pareigūnas ar prokuroras, vengiant perteklinių, didelių laiko sąnaudų reikalaujančių proceso veiksmų atlikimo. Nutarus atsisakyti pradėti ikiteisminį tyrimą, nurodomi pagrindiniai nutarimo priėmimo motyvai.

Veiksnius identifikuojančius didelę tyčinio bankroto riziką suformulavo dar 1999 B. Brown, Brian Netoles, Sandra Taliani Rasnak, and Maureen Tighe, kurie yra aktualūs ir šiandien:

1. Turto slėpimas

2. Vadovas anksčiau jau vadovavo bankrutavusioms įmonėms

3. Akcininkų/vadovų pasikeitimas prieš pat bankrotą

4. Buhalterinės apskaitos nevedimas/neišsaugojimas/paslėpimas

5. Neįprastas turto sumažėjimas prieš pat bankroto paskelbimą

6. Finansinių ataskaitų, kurios neatspindi tikro ir teisingo vaizdo viešas pateikimas

7. Dažnas finansinių arba veiklos ataskaitų duomenų pasikeitimas

8. Neseniai atliktų finansinių ataskaitų, mokesčių patikrinimų neatitikimai teisės aktų reikalavimams

9. Nesugebėjimas susisiekti su vadovais arba akcininkais

10. Dažni sandoriai grynaisiais pinigais, tame tarpe į buhalterinę apskaitą neįtraukti sandoriai

11. Staigus atsargų sumažėjimas arba nurašymas be pateisinamos priežasties

12. Nepagrįstai padidinti atlyginimai, premijų mokėjimai ar grynųjų pinigų išėmimai, kuriuos atlieka personalas, direktoriai, akcininkai ar kiti asmenys

13. Turto perleidimas savininkams, akcininkams ir giminaičiams netrukus prieš bankrotą

14. Išmokos/paskoloms direktoriams, akcininkams, giminaičiams ar kitiems asmenims netrukus prieš bankrotą

15. Netipiniai sandoriai su susijusiais asmenimis, patronuojančiomis bendrovėmis ar dukterinėmis bendrovėmis, taip pat su kitomis įmonėmis kuriose už valdymą tiesiogiai arba netiesiogiai atsakingi tie patys asmenis

16. Bylinėjimosi istorija dėl sutarčių sudarymo, sukčiavimo klaidingų parodymų ir kt.

17. Gaisras, vagystė ar turto praradimas prieš pat bankrotą

18. Mokesčių nemokėjimas

19. Verslo tolimesnis vykdymas per kitą juridinį asmenį po bankroto paskelbimo (feniksas). Nauja įmonė įsteigiama iškarto po bankroto paskelbimo.

20. Augantis nemokių debitorių sąrašas

21. Mokėjimai tam tikram kreditoriui

(šaltinis: Identifying Bankruptcy Fraud, Joe B. Brown, Brian Netoles, Sandra Taliani Rasnak, and Maureen Tighe, 1999)

Baudžiamojo kodekso (2018) 209 straipsnyje yra numatyta baudžiamoji atsakomybė tam, kas sąmoningai blogai valdydamas įmonę nulėmė jos bankrotą ir dėl to padarė didelės turtinės žalos kreditoriams. Už šio nusikaltimo padarymą baudžiamasis įstatymas numato bausmę – laisvės atėmimą iki trejų metų, taigi šis nusikaltimas priskiriamas nesunkių nusikaltimų grupei (Baudžiamojo kodekso 11 straipsnio 3 dalis). Nusikalstamas bankrotas priskiriamas prie nusikaltimų ekonomikai ir verslo tvarkai, o tokiais nusikaltimais gali būti padaroma didelės žalos visos valstybės finansinei ir ekonominei sistemai, joje dalyvaujantiems subjektams. Tokių nusikaltimų tolimesnis padarinys gali būti žala socialinei bei politinei sistemoms, normaliam verslo funkcionavimui bei vystymuisi. (Albertas Milinis ir Nerijus Strikulys, 2016).

Lietuvos Respublikos baudžiamojo kodekso 209 straipsnis numato, kad nusikalstamu bankrotu pripažįstama tada, kai asmuo sąmoningai blogai valdydamas įmonę nulemia įmonės bankrotą ir dėl to padaro didelės turtinės žalos kreditoriams, o tyčiniu bankrotu pripažįstama tada, kai įmonė privedama prie bankroto sąmoningai blogai valdant įmonę (veikimu, neveikimu) ir (arba) sudarant sandorius, kai buvo žinoma ar turėjo būti žinoma, kad jų sudarymas pažeidžia kreditorių teises ir (arba) teisėtus interesus. Esant tokiam teisiniam reglamentavimui yra konstatuotina, kad tapatūs kriterijai už vadovų tyčinius veiksmus, lėmusius įmonės bankrotą, yra įtvirtinti tiek civilinėje teisėje, tiek ir baudžiamojoje. Tiek Lietuvos Respublikos baudžiamajame kodekse, tiek ir Įmonių bankroto įstatyme priešingi teisei tyčiniai asmenų, atsakingų už įmonės veiklą, veiksmai suprantami, kaip sąmoningas blogas įmonės valdymas.

Atribojant nusikalstamą ir tyčinį bankrotą vienas iš pagrindinių veiksnių, lemiančių asmens teisinės atsakomybės ryšį, yra turtinės žalos dydis. Jei asmuo sąmoningai blogai valdydamas įmonę nulėmė jos bankrotą ir dėl to padarė didesnės nei 150 MGL turtinės žalos kreditoriams, kaltininko veika atitinka kitus objektyviuosius požymius, ir galima nustatyti priežastinį ryšį tarp kaltininko veikos ir atsiradusių padarinių, jam gali būti taikoma baudžiamoji atsakomybė už nusikalstamą bankrotą. Nesant baudžiamosios atsakomybės sąlygų, turėtų būti konstatuojamas civilinis deliktas – tyčinis bankrotas. Teismo nutartis, kuria įmonės bankrotas pripažįstamas tyčiniu, nesukelia jokių realių teisinių pasekmių baudžiamajame procese. Tokia teisinė situacija susiformuoja, nes civilinėje procesinėje teisėje įrodinėjant tyčia galioja tikėtinumo taisyklė, tuo tarpu baudžiamajame procese kaltė turi būti įrodyta visiškai, o visos abejonės vertinamos kaltinamojo naudai (Albertas Milinis ir Nerijus Strikulys, 2016).

Apibendrinant galima teigti, jog šiuo metu taikoma administracinė ir baudžiamoji atsakomybė ne tik už tyčinį ir nusikalstamą bankrotą, bet ir už finansinius nusikaltimus yra neadekvati padarytiems nusižengimams ir nusikalstamos veikos mastui, ypatingai padarytos žalos kreditoriams atžvilgiu. Nesąžiningi vadovai ruošiasi tyčiniams bankrotams išanksto – parduoda turimą turtą artimiems žmonės arba iškarto bet koks turtas, į kurį vėliau gali būti nukreiptas žalos išieškojimas, perkamas artimųjų asmenų vardu. Dažnai tokiam vadovui nesvarbu, kokio dydžio žalą teismas jiems priteis už tyčinį bankrotą, kadangi antstolis vistiek neturės iš ko tą žalą išieškoti. Realaus laisvės atėmimo baudžiamajame procese dažnai nesąžiningi vadovai išvengia.

KREDITORIŲ TEISĖS TYČINIO BANKROTO ATVIEJU

Bankrotas ir ypatingai tyčinis bankrotas reiškia nuostolius kreditoriams. Analizuojant bankroto administratorių veiklos rodiklius galima teigti, jog kreditorinių reikalavimų patenkinimo procentas vidutiniškai svyruoja nuo 0 iki 30 procentų. Kai reikalavimo teisė užtikrinta įkeistu turtu arba hipoteka, kreditorius dar gali jaustis sąlyginai saugus, tačiau dažniausiai skolos niekuo neužtikrintos. Planuodami tyčinį bankrotą, už valdymą atsakingi asmenys nepalieka arba palieka minimaliai turto, kurį galima būtų realizuoti arba į kurį galima būtų nukreipti išieškojimą.

Teisme iškėlus bankroto bylą, kreditoriai turi teisę per teismo nustatytą laikotarpį perduoti administratoriui savo reikalavimus ir kartu pateikti juos pagrindžiančius dokumentus, taip pat nurodyti, kaip įmonė yra užtikrinusi šių reikalavimų įvykdymą.

Kreditoriai, kurių reikalavimus patvirtino teismas, turi teisę:

1) dalyvauti kreditorių susirinkimuose ir ginti savo reikalavimus;

2) kreditorių susirinkimo nustatyta tvarka gauti iš administratoriaus informaciją apie įmonės bankroto bylos eigą;

3) ginčyti įmonės sudarytus sandorius (actio Pauliana), kreiptis į teismą dėl bankroto pripažinimo tyčiniu ir kreditorių susirinkimo priimtų nutarimų;

4) motyvuotu prašymu kreiptis į teismą dėl administratoriaus atstatydinimo, jeigu kreditoriaus (kreditorių) teismo patvirtinti reikalavimai vertine išraiška sudaro daugiau kaip pusę visų kreditorių teismo patvirtintų reikalavimų sumos;

Teismas, gavęs motyvuotą prašymą, gali leisti savo teises siekiančiam įgyvendinti kreditoriui savomis lėšomis atlikti įmonės dokumentų ir kitos informacijos patikrinimą.

Bankrotą pripažinus tyčinių kreditoriai gali kreiptis į teismą su tiesioginiu ieškiniu vadovui dėl žalos atlyginimo. Pripažinus bankrotą tyčiniu, turi būti sudaryta galimybė kiekvienam kreditoriui atskirai reikšti reikalavimą dėl žalos, kurią sudaro bankroto procese jo nepatenkintų reikalavimų dalis, atlyginimo. Darytina išvada, jog ateityje formuotinos teismų praktikos tendencijos pakankamai aiškios ir sveikintinos – kreditorių teisėtų interesų apsauga turėtų būti plečiama. (Lietuvos Aukščiausiojo Teismo Civilinių bylų skyriaus išplėstinės septynių teisėjų kolegijos 2017 m. balandžio 24 d. nutartis, priimta civilinėje byloje Nr. e3K-7-115-915/2017. Net kai įmonė yra likviduota, ieškiniai dėl žalos galimi. Jeigu ieškinį dėl žalos atlyginimo teikia bankroto administratorius, tai išieškotos sumos kreditoriams dengiamos pagal tam tikrą įstatymo nustatytą eiliškumą, ir smulkūs kreditoriai tokiu atveju gali nieko negauti, tačiau kai kiekvienas kreditorius teikia ieškinį dėl žalos atlyginimo asmeniškai, jo šansai padidėja.

Vienintelė problema yra tai, kad galima nueiti ilgą kelia nuo tyčinio bankroto įrodymo iki žalos priteisimo, bet rezultate kaltininkas dažniausiai neturi jokio turto, į kurį būtų galima nukreipti išieškojimą. Tiek bankroto administratorius tiek kreditoriai gali patirti dideles laiko ir finansines sąnaudas, o žalos atlyginimo negauti.

Reikėtų pabrėžti, kad bankroto administratoriai realiai nėra suinteresuoti kelti tyčinio bankroto bylas, kadangi jiems tai prailgina bankroto procesą, o tai savaime reiškia, kad jiems krenta balas atrankos sistemoje ir mažėja galimybes gauti administruoti geresnes įmones bei didėjančius kaštus. Bankroto administratoriai nėra valstybės tarnautojai, bet visų pirmą asmenys siekiantys pelno, todėl jų interesai tam tikrais atvejais gali skirtis nuo kreditorių interesų. Tyčinio bankroto procesas vidutiniškai trunka 4 metus.

TYČINIO BANKROTO SAMPRATA, POŽYMIAI IR ATSAKOMYBĖ

Iki šiol metodikos, skirtos bankroto problemai spręsti buvo nukreiptos į bankroto grėsmės prognozę, įvertinimą, nustatymą, ir būtent tokiu būdu buvo bandoma vykdyti bankrotų prevencija. Diagnostikos modelių tikslas buvo laiku nustatyti įmonės sunkumus ir problemas, tam kad būtų laiko tinkamai į tai reaguoti, tačiau tyčinių bankrotų tyrimui jos nėra pritaikytos. Tyčinių bankrotų problemas šiandien palikta spręsti teisės institutui. Tyčinį bankrotą nagrinėja teismas, o sprendimą dėl tyčinio bankroto pripažinimo priima teisėjas, atsižvelgiant į argumentus ir įrodymus.

Administratorius gina visų kreditorių, taip pat bankrutuojančios įmonės teises ir interesus, organizuoja ir atlieka būtinus bankroto proceso darbus. Esminis nemokumo administratoriaus veiklos požymis, kad organizuodamas ir atlikdamas būtinus bankroto proceso darbus, jis privalo ginti tiek visų kreditorių, tiek bankrutuojančios įmonės interesus. Bankroto bylos esmė – bankrutuojančios įmonės kreditorių teisių gynimas, siekiant patenkinti jų finansinius reikalavimus, kad būtų užtikrintas tokių reikalavimų patenkinimas. Ne vėliau kaip per 6 mėnesius nuo dokumentų apie įmonės sandorių sudarymą gavimo dienos nemokumo administratorius patikrina įmonės sandorius, sudarytus per ne trumpesnį kaip 36 mėnesių laikotarpį iki bankroto bylos iškėlimo dienos, ir pareiškia ieškinius teisme pagal įmonės buveinės vietą dėl sandorių, priešingų įmonės veiklos tikslams ir (ar) galėjusių turėti įtakos tam, kad įmonė negali atsiskaityti su kreditoriais, pripažinimo negaliojančiais, taip pat padaręs prielaidą, kad yra tyčinio bankroto požymių, kreipiasi į bankroto bylą nagrinėjantį teismą dėl bankroto pripažinimo tyčiniu.

Turime situacija, kad nemokumo administratoriams aiškiai apibrėžta KĄ jie turi padaryti, tačiau nėra apibrėžta KAIP jie turi tai padaryti. Lietuvoje nėra patvirtintos nei tyčinių bankroto tyrimo metodikos nei gairių, kuriomis galėtų vadovautis nemokumo administratoriai, todėl jie vadovaujasi asmenine patirtimi ir teismų praktika. Administratoriai privalo turėti teisės ar ekonomikos studijų krypties išsilavinimą, todėl nemokumo administratoriai dažniausiai yra puikūs teisininkai, tačiau jų finansų išmanymas varijuoja labai stipriai, o būtent finansinio išsilavinimo reikia vertinant įmonės buhalterinius ir finansinius dokumentus, nes kitaip kokybiška sandorių analizė ir tyčinių sandorių tyrimas neįmanomas. Šios faktinės aplinkybės sąlygoja prielaidas naujai metodikai tyčinio bankroto tyrimams kurti.

Tam, kad būtų galima konstatuoti įmonės tyčinį bankrotą, nėra būtina nustatyti vien tik konkretų veiksmą ar sandorį, lėmusį įmonės bankrotą, bet reikia įvertinti aplinkybių, susijusių su įmonės valdymo organų veiklos atitiktimi teisės aktų reikalavimams, sudarytų sandorių ekonominiu naudingumu ir jų įtaka įmonės mokumui, taip pat kitų aplinkybių, nulėmusių įmonės nemokumą, įmonės valdymo ir veiklos organizavimo reikalavimų kontekste visumą (Lietuvos Aukščiausiojo Teismo Civilinių bylų skyriaus 2017 m. balandžio 25 d. nutartis civilinėje byloje Nr. e3K-3-194-313/2017).

Bankroto bylą nagrinėjantis teismas gali pripažinti įmonės bankrotą tyčiniu, jeigu nustato požymius, rodančius, jog įmonė prie bankroto buvo privesta tyčia, t. y. kad bankrotą nulėmė ne verslo nesėkmė, o tyčiniai įmonės valdymo organų veiksmai, siekiant išvengti įsipareigojimų kreditoriams vykdymo (Lietuvos Aukščiausiojo Teismo Civilinių bylų skyriaus 2012 m. liepos mėn. 9 d. nutartis civilinėje byloje Nr. 3K-3-346/2012). Tik nustatęs, kad įmonės dalyvių ir (ar) valdymo organų sprendimai, neveikimas (teisės aktuose nustatytų pareigų nevykdymas) nulėmė įmonės bankrotą ir (ar) iš esmės apsunkino įmonės kreditorių galimybes gauti reikalavimų patenkinimą, t. y. priežastinį ryšį tarp neteisėtų veiksmų (neteisėto neveikimo) ir teisinių padarinių, teismas gali įmonės bankrotą pripažinti tyčiniu.

Praktikoje dažnai pasitaiko atvejai, kai vadovas arba akcininkas nesikreipia laiku dėl bankroto bylos iškėlimo.

- Vien dėl aplinkybės, jog buvęs įmonės vadovas laiku nesikreipė į teismą dėl bankroto bylos įmonei iškėlimo, įstatymas nenustato, o teismų praktika, kaip minėta, šią sąlygą sieja su tuo, kad, neinicijavus bankroto bylos, taip didinamos įmonės skolos ir didėja kreditorių įsipareigojimai

- Pareiga kreiptis į teismą dėl bankroto bylos iškėlimo visų pirma siejama su asmenine atsakomybe atlyginti žalą, kurią įmonė ir (ar) kreditoriai patyrė dėl laiku neįvykdytos prievolės padidėjus kreditorių reikalavimams.

Įmonės valdymo organo (organų) netinkamas jiems priskirtų pareigų vykdymas gali būti pripažintas tik tada, jei galima neabejotinai daryti išvadą, jog tokiais veiksmais valdymo organas (organai) sąmoningai siekė įmonės nemokumo, siekė išvengti kreditorinių reikalavimų tenkinimo, kad tokiu būdu buvo iš esmės pabloginama bendrovės finansinė padėtis ir kad tarp tokių.

Būtina sąlyga bankroto tyrimui atlikti yra buhalterinių ir apskaitos dokumentų buvimas. Teoriškai kai paskiriamas bankrutuojančios įmonės nemokumo administratorius, bankrutuojančios įmonės vadovas remiantis teismo nutartimi privalo perduoti nemokumo administratoriui buhalterinės apskaitos ir finansinius bankrutuojančios įmonės dokumentus. Kadangi tyčiniams bankrotams nesąžiningi už valdymą atsakingi asmenys ruošiasi išanksto, kartais praktikoje būna situacijos, kai buhalterinės apskaitos ir finansiniai dokumentai neišsaugomi ar nemokumo administratoriui neperduodami, arba perduodama tik tam tikra nepakankama dalis. Nemokumo administratoriui lieka kreiptis į teismą su įpareigojimu perduoti atitinkamus dokumentus. Teismas įpareigoja vadovą perduoti apskaitos ir finansinius dokumentus nemokumo administratoriui, kuris savo ruoštu kreipiasi į antstolį, kuris po pusės metų surašo patvarkymą kad dokumentų gauti nepavyko. Vadovas gauna menką, palyginus su galimai padaryta nusikalstama veika baudą, o nemokumo administratorius praėjus pusei metų lieka toje pačioje vietoje.

Pareigą pagrįsti, kokios priežastys lėmė apskaitos dokumentų neperdavimą, turi atsakingi įmonės valdymo organai. Kadangi tyčinį bankrotą kvalifikuojantis kriterijus yra sąmoningas įmonės dokumentų neperdavimas (slėpimas, praradimas), todėl nurodytos aplinkybės patvirtina, jog yra ir ĮBĮ 20 str. 2 d. 5 p. numatytas įmonės bankroto tyčiniu pripažinimo pagrindas. (Lietuvos apeliacinio teismo 2015 m. gegužės 14 d. nutartis, priimta civilinėje byloje Nr. 2-824-943/2015). Vien vykdomojo rašto dėl teismo įpareigojimo perduoti bendrovės dokumentus nevykdymo išdavimo faktas, nesant byloje kitų įrodymų, nepatvirtina teismo nutartyje nurodytų aplinkybių, o būtent, kad įmonės valdymo organai nesirūpino įmonės veikla, neužtikrino tinkamo įmonės dokumentų archyvavimo ir apsaugos; ar kad įmonės vykdoma buhalterinė apskaita neatitiko BAĮ reikalavimų, buvo vykdoma aplaidžiai (Lietuvos apeliacinio teismo 2017 m. birželio 29 d. nutartis, priimta civilinėje byloje Nr. 2-1100-823/2017).

Turime kol kas neišspręsta probleminę situaciją, kai nesąžiningi už valdymą atsakingi asmenys tiesiog neperduoda buhalterinių ir apskaitos dokumentų nemokumo administratoriui. Nemokumo administratorius rašo skundą į teismą, teismas įpareigoją dokumentus perduoti grasindamas bauda, po šešių mėnesių antstolis išrašo vykdomojo rašto vykdymo negalimumą kadangi jam rasti ir atsiimti šių dokumentų nepavyksta. Nemokumo administratorius neturi dokumentų nustatyti tyčinius ir žalingus sandorius, o vadovas atsiperka menka bauda, kuri irgi klausimas ar bus išieškota. Teismų praktika, kaip ir nurodyta aukščiau formuoja nuomonę, kad vien buhalterijos ir finansinių dokumentų neperdavimas dar nereiškia tyčinio bankroto. Dokumentai, kuriuos nemokumo administratorius turi gauti, tam kad turėtų galimybę tinkamai atlikti savo pareigas:

- Buhalterinės apskaitos registrai;

- Pirminiai finansiniai dokumentai, pirkimų ir pardavimų sąskaitos;

- Sutartys

Kitas taikomas nesąžiningų už valdymą atsakingų asmenų būdas pagrįstai paslėptį apskaitos ir finansinius dokumentus yra prieš pat bankrotą pakeisti vadovą ir/arba akcininkus. Naujais vadovais ir akcininkais tokiais atvejais tampa asocialus asmenys, neturintis jokio turto arba pastovių pajamų, arba užsienio valstybėje registruoti asmenys. Tuomet už tiriamąjį periodą atsakingi už valdymą atsakingi asmenys teigia perdavę visus dokumentus naujiems vadovams, kartais netgi pateikia surašytus dokumentų priėmimo – perdavimo aktus. Kreipimasis į užsienį ir naujų vadovų arba akcininkų paieška suvalgo laiką ir neduoda jokių rezultatų.

Paskutiniam minėtam atvejui yra labai palanki VĮ Registrų centras šiuo metu taikoma politika. VĮ Registrų centras pateisina savo pavadinimą ir realiai tik registruoja juridinių asmenų duomenis. Sumokėjus nustatytos formos mokestį ir ją tinkamai užpildžius, šiuo metu galima pakeisti vadovą arba akcininką į bet kokį asmenį, jokios tokių asmenų tikrinimo procedūros nenustatytos.

Remiantis LR Akcinių bendrovių įstatymo 38 straipsnio „Bendrovės nuosavo kapitalo sudėtis“ 3-iuoju punktu (2018) „Jeigu bendrovės nuosavas kapitalas tapo mažesnis kaip 1/2 įstatuose nurodyto įstatinio kapitalo dydžio, valdyba (jeigu valdyba nesudaroma, − bendrovės vadovas) ne vėliau kaip per 3 mėnesius nuo dienos, kurią sužinojo ar turėjo sužinoti apie susidariusią padėtį, privalo sušaukti visuotinį akcininkų susirinkimą, kuris turi svarstyti klausimus dėl sprendimų, nurodytų šio Įstatymo 59 straipsnio 10 dalies 2 punkte ir 11 dalyje (2018). Bendrovėje susidariusi padėtis turi būti ištaisyta ne vėliau kaip per 6 mėnesius nuo dienos, kurią valdyba sužinojo ar turėjo sužinoti apie susidariusią padėtį“. Tačiau šį įstatymo nuostata neveikia, šiuo metu Lietuvoje yra daug įmonių, kurių nuosavas kapitalas yra neigiamas, o VĮ Registrų centras šių bendrovių nekontroliuoja ir priima metines finansines ataskaitas su neigiamu nuosavu kapitalu. (asmeninis straipsnis 2014 m. spalio 28 d. paskelbtas savaitraštyje ”Apskaitos, audito ir mokesčių aktualijos” Nr. 40)

Šiuo metu turime absurdiška situaciją, kai VĮ Registrų centras įmonės teikia finansines ataskaitas su neigiama nuosavybė, t.y. jau yra ekonomiškai nemokios, kadangi turimas turto jau nepakanka kad įvykdyti visus kreditorinius reikalavimus, tačiau šio situacijos ir akcinių bendrovių įstatymo nevykdymas nieko nedomina, kol nebus konstatuota žala kreditoriams teisme.

Apibendrinus daroma išvada, kad kokybišką tyrimą tiek nemokumo administratorius, tiek kiti bankrutuojančios įmonės tyrimą atliekantys asmenys gali atlikti tik tuomet, kai yra išsaugoti ir gauti visi buhalterinės apskaitos ir pirminiai finansiniai dokumentai (sutartys, pirkimų ir pardavimų dokumentai, kiti). Tai yra būtina sąlygą.

Nemokumo administratorius, kuris atlieka tyčinio bankroto tyrimą, galėtų panaudoti gerąją veiklos ir finansinio audito patirtį. 1oje lentelėje pateiktos pagrindinės procedūros, naudojamos duomenų rinkimui ir analizei veiklos audite.

1 lentelė. Pagrindiniai duomenų rinkimo ir analizės metodai veiklos audite | |||

Duomenų rinkimo metodas | Metodo esmė | Metodo pranašumai | Metodo trūkumai |

Išorinių duomenų šaltinių paieška | Duomenys apie audituojamo subjekto veiklą gaunami iš trečiųjų šaltinių

| Duomenų nešališkumas | Didelės darbo laiko sąnaudos, sunku užtikrinti duomenų pakankamumą, reikia nustatyti tikrąjį duomenų šaltinį ir jo patikimumą |

Dokumentų tikrinimas | Duomenų rinkimas naudojant esamus audito subjekto dokumentus. Tai vienas iš dažnesnių metodų, taikomų atliekant veiklos auditus | Universalumas, teikia visapusę informaciją, mažiau trukdoma dirbti audituojamam subjektui, mažas šališkumas | Metodas veiksmingas jei iš anksto nustatyti tinkami duomenų atrankos kriterijai |

Stebėjimas | Įvykių, procesų, procedūrų stebėjimas. Taikomas siekiant įsigilinti į vykdomą veiklą ir ją suprasti, surinkti informaciją apie tai, kaip iš tikrųjų vyksta procesai, atliekamos tam tikros procedūros | Didelė surinktų duomenų įrodomoji galia. Naudingas kai reikia patikslinti konkrečią problemą | Metodas nustato tik kokio nors fakto fakto buvimą, bet ne šio fakto ryšius su kitais faktais |

Apklausa | Sisteminis informacijos rinkimas iš apibrėžtos visumos | Užtikrinamas autonomiškumas, lengva lyginti ir analizuoti, galima apimti daug respondentų. | Grįžtamoji informacija gali būti pateikta nerūpestingai, nepateikia visų detalių, ribotos galimybės patikslinti gautą iš respondentų informaciją |

Pokalbis | Klausimų ir atsakymų sesija, kurios tikslas – gauti tam tikrą informaciją | Metodas labai operatyvus, leidžia išsiaiškinti nuomones ir idėjas, subjektyvų tiriamojo požiūrį, leidžia išnagrinėti galimas rekomendacijas | Klausimus užduodantis asmuo gali paveikti pašnekovo astsakymus |

Interviu | Žodinės informacijos gavimas. Šis metodas yra formalesnis ir konkretesnis nei pokalbis | Interviu tyrėjas gali aiškinti respondentui klausimo ir atsakymo varianto prasmę, yra galimybė fiksuoti žodinius atsakymus, emocines reakcijas, galima sulaukti išsamių atsakymų | Galimas netinkamas poveikis respondentui, duomenų interpretaciją gali veikti subjektyvios tyrėjo nuostatos, nes gauti duomenys yra situacinio pobūdžio, sunku nustatyti gautų duomenų patikimumo lygį |

Veiklos audito teorija ir praktika, Daliau Daujotaitė, Inga Tarakavičiūtė, Stasys Puškorius, 2012 | |||

Nors ir pagrindinės procedūros bankroto tyrimuose yra dokumentų tikrinimas, kreditoriai, darbuotojai, buvę partneriai, ir kiti susiję asmenys irgi gali suteikti naudingos informacijos, todėl apklausa ir pokalbis kaip procedūros irgi gali būti plačiai naudojami. Taip pat, galima perimti finansinio audito patirtį ir procedūras (žr. 2 lentelę).

2 lentelė. Taikomos finansinio audito procedūros. | |

Finansinio audito procedūros | Procedūros aprašymas |

tikrinimas | Tikrinimas apima vidaus ar išorės popierinio ar elektroninio formato arba kitoje Kai kurie dokumentai, pavyzdžiui, finansiniu priemonių dokumentai, tokie kaip akcijos |

patvirtinimas | Išorės patvirtinimas – tai įrodymai, kuriuos auditorius gauna kaip tiesioginį |

perskaičiavimas | Perskaičiavimas – tai dokumentų ar įrašų matematinio tikslumo patikrinimas. Perskaičiavimas gali būti atliekamas rankiniu arba elektroniniu būdu. |

analitinės procedūros | Analitinės procedūros apima finansinės informacijos įvertinimą analizuojant patikimas |

paklausimas | Paklausimuose tikrintojas prašo nusimanančių asmenų, tiek priklausančių įmonei, tiek jai Atsakymai į paklausimus auditoriui gali suteikti informacijos, kurios jis prieš tai neturėjo |

Nors dažnai atsakymai i paklausimus suteikia ypač reikšmingos informacijos, kuri Nagrinėdamas tam tikrus klausimus, auditorius gali nuspręsti prašyti vadovybės ir, jei | |

Šaltinis: Tarptautiniai audito standartai (2018) | |

Tyčinių bankrotų statistinių duomenų analizė

AVNT 2018 metų spalio mėnesio duomenimis, per visą laikotarpį nuo Įmonių bankroto įstatymo taikymo pradžios (1992-10-15) iki 2018 m. birželio 30 d. bankrotas buvo paskelbtas 16 bankų ir 25054 įmonėms, iš kurių 14 bankų (87,5 proc.) ir 20566 įmonėms (82,1proc.) bankroto procesas baigtas (20005 įmonės likviduotos, 260 bankroto bylų panaikinta, 301 įmonei bankroto bylos nutrauktos arba nutraukti ne teismo tvarka vykdomi bankroto procesai, iš jų pasirašyta 110 taikos sutarčių, 112 įmonių atsiskaitė su kreditoriais, 38 įmonių kreditoriai atsisakė reikalavimų). 2018 m. I pusm. pabaigoje bankroto procesas buvo vykdomas 4490 įmonėse, iš jų likvidavimo procedūra vykdoma 3164 įmonėse, 1326 bankrutuojančioms įmonėms (t.y. 29,5 proc.) sprendimas dėl tolesnės bankroto procedūros vykdymo dar nebuvo priimtas.

Šaltinis: Audito, apskaitos, turto vertinimo ir nemokumo valdymo tarnyba

1 pav. Pradėti bankroto procesai pagal ketvirčius 2001-2018 metais.

Per 2001–2008 m. laikotarpį vidutiniškai per ketv. bankroto procesai buvo pradėti 182 įm. Per ekonominę krizę bankroto procesai pradėjo ženkliai augti ir per 2009–2010 m. vidutiniškai per ketv. buvo inicijuojami 435 įm., jau 2011 m. bankroto procesų skaičius sumažėjo apie 22 proc. – bankrutavo vidutiniškai 319 įm., tačiau bankroto procesų skaičius kasmet išaugdavo apie 10 proc., todėl per 2012– 2015 m. laikotarpį vidutiniškai per mėnesį bankroto procesai pradėti 414 įm. Per 2016–2017 m. bankroto procesų skaičius išaugo dar ženkliau – vidutiniškai per ketv. – 714 įm.

2017 metais pradėta 8,7% daugiau Įmonių bankroto procesų nei 2016 metais. Labiausiai bankrotų skaičius 2017 m. augo didmeninėje ir mažmeninėje prekyboje (68,8%), statyboje (48,7%) ir administracinėje bei aptarnavimo veikloje (51,9%).

Šaltinis: Statistikos departamentas

2 pav. Bankroto procesų skaičius 2016 – 2017 metais.

2017 m. bankroto procesai buvo pradėti 2 970 įmonių. Kiek daugiau negu pusę (52,2 proc.) visų bankroto procesų inicijavo Valstybinio socialinio draudimo fondo valdyba (SODRA). Valstybinė mokesčių inspekcija (VMI) inicijavo 17,1 proc. bankroto procesų. 2017 m. labiausiai išaugo savininkų bei įmonių vadovų inicijuotų bankroto procesų skaičius – atitinkamai 28,4 ir 24,3 proc. Darbuotojų bei kitų įmonės kreditorių inicijuotų bankroto procesų skaičius sumažėjo atitinkamai 6,8 ir 17,3 proc. (Statisikos departamento duomenys).

1 lentelė. Bankroto proceso iniciatoriai | ||||

Bankroto proceso iniciatoriai | 1993 – 2015 m. | 2016 m. | 2017 m. | VISO 1993 – 2017 m. |

SODRA | 4288 | 1353 | 1550 | 7191 |

Kiti kreditoriai | 5054 | 381 | 315 | 5750 |

Įmonės vadovas | 3838 | 206 | 256 | 4300 |

Savininkas (ai) | 1746 | 208 | 267 | 2221 |

VMI | 1403 | 508 | 508 | 2419 |

Darbuotojai | 1115 | 44 | 41 | 1200 |

Įmonės likvidatorius | 762 | 33 | 33 | 828 |

VISO: | 18206 | 2733 | 2970 | 23909 |

Tyčinių bankrotų statistika. 2011–2015 m. laikotarpio duomenis lyginant su 2006–2010 m. laikotarpio duomenimis, 5,5 karto augo tyčinių bankroto procesų skaičius. 4ame paveiksle pateikta tyčinių bankrotų statistika nuo 1994 metų pagal teismo nutarties dėl bankroto pripažinimo tyčiniu data.

Šaltinis: Audito, apskaitos, turto vertinimo ir nemokumo valdymo tarnyba

3 pav. Tyčiniai bankrotai 1994-2018 pagal teismo nutarties datą.

2013 m. tyčia bankrutavusių bendrovių buvo vos 16, o 2016 m. tokių buvo jau 97, 2017 metais teismai tyčiniais pripažino 119-os bendrovių bankrotus. 2018 metai dar nesibaigė, todėl 2018 metų pateikti duomenys yra negalutiniai. Tarp šių bendrovių daugiausia tų, kurios užsiėmė statybos, prekybos, transporto, maitinimo veikla, rodo Audito, apskaitos, turto vertinimo ir nemokumo valdymo tarnybos duomenys.

Tyčinių bankrotų spartus augimas nuo 2013 metų atspindi tyčinio bankroto teisinio reglamentavimo pokyčius 2013 metų spalio mėn., kai aiškiai buvo apibrėžti tyčinio bankroto požymiai ir atsakomybė. Tiek kreditoriai, tiek bankroto administratoriai pradėjo aktyviau inicijuoti tyčinio bankroto bylas. Tai reiškia kad jų ir anksčiau buvo daug, tačiau kreditoriai nesibylinėjo su nesąžiningais už valdymą atsakingais asmenimis, kadangi tai dažnai buvo beprasmiškas procesas rezultato prasme.

Artimiausiais metais tyčiniais pripažintų bankrotų skaičius turėtų toliau augti – tiek dėl didėjančio bendro bankrutuojančių įmonių skaičiaus, tiek dėl aktyvesnių kreditorių, kuriems atsirado reali paskata siekti tyčinio bankroto pripažinimo. 4pav. pateikta tyčinių bankrotų dalis palyginus su pradėtais bankroto procesais už paskutinių 20 metų laikotarpį.

Šaltinis: Audito, apskaitos, turto vertinimo ir nemokumo valdymo tarnyba

4 pav. Tyčinių bankrotų dalis (%) palyginus su pradėtais bankroto procesais.

2018 metai dar nesibaigia, todėl 2018 metų duomenys bus didesni. Paveikslas rodo akivaizdų tyčinių bankrotų augimą nuo 2013 metų, kai buvo teisiškai įtvirtinti tyčinio bankroto požymiai. 2oje lentelėje pateikta tyčinių bankrotų pagal teisinę formą analizė.

2 lentelė. Tyčiniai bankrotai pagal teisinę formą | ||

Teisinė forma | Tyčinių bankrotų skaičius | Procentinė išraiška |

UAB | 407 | 88.48 |

Individuali įmonė | 31 | 6.74 |

Viešoji įstaiga | 7 | 1.52 |

Akcinė bendrovė | 6 | 1.29 |

Mažoji bendrija | 5 | 1.09 |

Asociacija | 1 | 0.22 |

Tikroji ūkinė bendrija | 1 | 0.22 |

ŽŪB | 1 | 0.22 |

ŽŪK | 1 | 0.22 |

Viso: | 460 | 100.00 |

Uždaroji akcinė bendrovė yra ribotos civilinės atsakomybės juridinis asmuo, kuris pagal savo prievoles prieš kreditorius atsako tik įmonės turtu. Jeigu tyčinis bankrotas neįrodomas, kreditoriams nėra galimybės nukreipti išieškojimą į nesąžiningų už valdymą atsakingų asmenų turtą.

Tyčinių bankrotų priežastys. Tyčinių bankrotų pasekmė yra tyčiniais veiksmais sukeltas įmonės nemokumas, t.y. būsena, kai įmonė negali įvykdyti savo finansinių prievolių visiems kreditoriams.

Tokia būklė dažniausiai pasiekiama dviem pagrindiniais būdais:

1. Nuostolių didinimas.

Kartais tyčinių nuostolių priežastis yra paprasta – vengiant pajamų apmokestinimo ir atsiskaitymų su kreditoriais nepripažįstamos pajamos, o savikaina lieka. Žinoma, nepripažinti pajamų galima jeigu jos gaunamos grynais pinigais arba per ofšorines įmones. Kartais tai dirbtinai sukeltos sąnaudos ir atitinkamai nepagrįstai atsiradę kreditoriai, arba dar blogiau, su tokiais fiktyviais kreditoriais jau atsiskaityta iš įmonės lėšų.

2. Turto iššvaistymas.

Turto iššvaistymas irgi riboja galimybes atsiskaityti su kreditoriais. Tai yra ir ilgalaikio ar bet kokio kito turto pardavimas žemiau savikainos ar rinkos kainos susijusiems asmenims, arba dar blogiau, turto nurašymas be pateisinamos priežasties. Tai yra ir paskolų suteikimas, kurios niekada nebus grąžintos įmonei. Tokios paskolos suteikiamos tiesiogiai ar netiesiogiai susijusiems asmenims. Taip pat čia patenka ir beviltiškos skolos, kurias nebuvo planuota įmonei mokėti nuo pat pradžių, arba kurios seniai atgautos grynais arba per ofšorines įmones.

2018 metų spalio 23 d. Audito, apskaitos, turto vertinimo ir nemokumo tarnybos duomenimis Lietuvoje baigtos 20815 bankroto procedūros. Tyčiniais bankrotais pripažinta tik 460 bankrotai, kas sudaro tik 2,2%. Europos Komisijos Įmonių ir pramonės generalinio direktorato pateiktoje informacijoje teigiama, kad Europos Sąjungos valstybėse tyčiniai bankrotai sudaro 4–6 proc. visų bankrutuojančių įmonių. Įmonių bankrotas yra pelningas verslas nesąžiningiems už valdymą atsakingiems asmenims, o realus tyčinių bankrotų Lietuvoje skaičius yra didesnis, negu skelbia oficiali statistika.

Apibendrinant tyčinių bankrotų teismų nutartis, 3oje lentelėje yra pateikiamos apibendrintos tyčinių bankrotų priežastys.

3 lentelė. Tyčinių bankrotų priežastys | |

Tyčinis bankrotas per turto iššvaistymą | Tyčinis bankrotas per dirbtinius nuostolius |

· Paskolų suteikimas tiesiogiai arba netiesiogiai susijusiems asmenims, iš anksto žinant kad jos niekada nebus grąžintos; · Įmonės lėšų panaudojimas be pateisinančių apskaitos dokumentų; · Grynais pinigais neapskaitytų pajamų pasisavinimas, neįtraukimas į įmonės buhalterinę apskaitą; · Lėšos, išleistos be pateisinamų dokumentų arba tikslo, tame tarpe ir avansiniai mokėjimai · Atsiskaitymų per ofšorines kompanijas vykdymas; · Už nepagrįstai didelę kainą nuostolingos įmonės akcijų pirkimas; · Perkamas atitinkamos vertės neturintis finansinis arba materialus turtas; · Parduodama produkcija susijusiems asmenims, kai iškarto žinoma, kad už ją nebus atsiskaityta; · Įmonės lėšos naudojamos asmenims poreikiams tenkinti, o ne įmonės veiklai; · Turto nurašymai; · Turto perleidimas savininkams, akcininkams ir giminaičiams · Pasisavintas/paslėptas/neperduotas bankroto administratoriui įmonės turtas; · Mokėjimai tam tikriems kreditoriams, pažeidžiant mokėjimo eiliškumo tvarką | · Nuostolingai/žemiau rinkos kainos parduodamas arba neatlygintinai perduodamas įmonės turtas; · Įmonės lėšų panaudojimas pagal fiktyvias pirkimo sąskaitas, kai sąnaudos realiai įmonės veiklai nepatirtos; · Pajamų nepripažinimas; · Neprotingai didėlės finansinės veiklos sąnaudos, tokios kaip palūkanos už suteiktas paskolas arba delspinigiai; · didelės reprezentacinės išlaidos. · Neteisėtų sandorių sudarymas · Paramos suteikimas tiesiogiai ar netiesiogiai susijusiems asmenims · Feniksas. Veiklos vykdymas per kitą įmonę · Nepagrįstai padidinti atlyginimai, premijos, priedai · Nuostolingi sandėriai su ofšorinėmis kompanijomis. · Nepagrįstų įsipareigojimų prisiėmimas, garantijų arba laidavimų suteikimas · Netipiniai sandoriai su susijusiais asmenimis, patronuojančiomis bendrovėmis ar dukterinėmis bendrovėmis, taip pat su kitomis įmonėmis kuriose už valdymą tiesiogiai arba netiesiogiai atsakingi tie patys asmenis |

Teismas ne visada pripažįsta bankroto tyčiniu dėl įrodymų nepakankamumo. Tyčiniai bankrotai į tyčinių bankrotų statistika patenka tik tie, kuriuos pavyksta iki galo įrodyti teisme. Dažnai būna, kad bankrotas pripažįstamas tyčiniu pirmoje instancijoje, bet byla subyra apeliaciniame teisme. Be to bankroto procese vadovui ir bankroto administratoriui teisiškai įmanoma pasirašyti taikos sutartį dėl žalos kreditoriams atlyginimo. Tokiu atveju, tyčinis bankrotas nenagrinėjamas. Todėl daroma išvada, kad tyčinių bankrotų statistika neatspindi realios situacijos.